迫られるコロナ禍企業への資本支援、銀行だけの仕事なのか

10月27日、国内銀行による貸出残高は今年の春以降に急速に増加し、一時は前年比で6%を超えてバブル期以来となる伸びを記録した。 Image: 2020年 ロイター/Kim Kyung-Hoon

Tetsuya Inoue

Chief Researcher, Financial Markets and Innovation Research Department, Nomura Research Institute国内銀行による貸出残高は今年の春以降に急速に増加し、一時は前年比で6%を超えてバブル期以来となる伸びを記録した。これは新型コロナウイルス問題に対応するため企業の資金需要が急増したためであるが、内容をみると興味深い特徴もうかがわれる。

日銀短観によれば、資金繰り判断は中小企業で相対的に大きく悪化しているが、同じ日銀の貸出先別統計(四半期統計のため直近は6月末)によれば、1年前に比べた増加幅でみて、大企業と中小企業が概ね拮抗している。しかも、大企業の中でも輸送機械のように製造業かつ輸出関連業種による寄与が相対的に大きい。

こうした大企業は手元資金も潤沢であるだけに、借り入れの増加も予備的な対応であったと推察される。従って海外の経済活動が再開し輸出に底打ちの兆しがみられる中で、予備的な資金需要も徐々に減衰するであろう。実際、コマーシャルペーパーの発行額やコミットメントラインの利用額は既に頭打ちになっている。

中小企業向け貸出、強まる銀行の慎重化

大企業製造業の予備的な資金需要がはく落しても、主として2つの種類の企業による資金需要は根強く残るであろう。

1つは、大企業でも新型コロナウイルス問題による影響が相対的に深刻な業種であり、航空業がその代表である。ただし、こうした資金需要には政府系金融機関も積極的に対応しており、社債発行のような資本市場の活用も可能であるなど、いくつか有効な対応策が存在する。

もう1つは中小企業であり、上記の日銀短観でも飲食や宿泊、娯楽などの資金繰りの悪化が顕著である。しかも、こうした資金需要に主として対応してきた銀行の貸出姿勢には、足元で変化の兆しがみられる。

日銀の貸出アンケートによれば、6月調査の結果は前回(3月)に比べて、銀行の貸出姿勢が取引先の企業規模を問わず顕著に積極化したことを示しており、これは先に見た銀行貸出の急増とも整合的であった。

しかし、9月調査の結果は、DIが総じて3月の水準まで戻るなど、銀行が貸出に対して一気に慎重化したことを示唆している。

万全でない地域金融機関の「体力」

貸出スタンスの慎重化とともに銀行の中小企業向け貸出が徐々に減速していくようだと、「貸し渋り」批判が強まることも予想される。しかし、そうした批判は次の2点を考えると必ずしも適切ではない。

第1に、中小企業を支える地域金融機関の状況は必ずしも盤石ではない。もちろん、バブル後の金融危機当時に比べて、自己資本や不良債権の状況は格段に良好である。しかし、長期にわたる低収益に加えて、一部の地域金融機関は損失に対する実質的なバッファーとなりうる有価証券含み益や貸倒引当金を既に減らしている。

中小企業向け貸出については、政府の経済対策によって民間銀行経由での「無利子・無担保」貸出が53兆円分も設定されている。ここでは信用保証制度によって元本が100%保証されるので、銀行は積極的な貸出を行うべきという批判もあろう。しかし、この制度には元本上限(4000万円)が設定され、銀行は既往の貸付を含めて上限を超える部分の与信リスクを抱える。

このような環境で銀行が信用リスクの増加を抑制するため、貸出増加に慎重になること自体は合理的である。一方で、貸出の減速が景気回復を阻害することは、銀行規制の課題である「プロ・シクリカリティ(銀行のリスクテイク姿勢の変化による景気変動の増幅)」でもある。だからこそ、金融庁も早々に金融機能強化法を改正し、銀行に対する資本注入をより円滑にする措置を講じたのであろう。

第2に、中小企業に残存する資金需要の充足を、銀行だけに求めることには無理がある。銀行がこれまで企業の資金需要に機動的に対応したことは、企業破綻や失業の急増を防ぐ上で大きな意義があった。

しかし、国内景気の本格回復に時間を要する中で、中小企業の資金需要には喪失した売り上げや賃金、家賃の穴埋めなどが含まれる。また、対面サービスへの需要が構造的に変化したのであれば、中小企業もビジネスモデルや業態を変える必要があり、そのための資金は将来にわたる収益で賄うことが望まれる。

その意味では、銀行が劣後ローンのような資本性資金の供給に注力していることは歓迎すべき動きである。筆者が事務局を務める「金融市場パネル」でも、多くの専門家がこの点を指摘した。ただ、銀行の資金源のほとんどは元本保証の付された預金であるだけに、資本性資金の供給にも自ら限界がある。

期待されるファンドや公的基金

中小企業の活動を支援し、新たな成長機会を確保する上で資本性資金が必要なのであれば、むしろ、リスクマネーの調達と投資を本業とするファンドの活躍が期待され、その「呼び水」として公的基金や地方自治体が資金を投入することも望まれる。

こうした資金を有効に活用してビジネスモデルや業態の転換を促進するには、地域金融機関が「事業性評価」等を通じて蓄積してきた取引先の経営や後継者に関する課題に関する知見が有用である。

その一方、地場の有力企業のような潜在的なパートナーや専門のコンサルタントなどによる助言、経営専門家の派遣といった対応も必要となる。

新型コロナウイルス問題で深刻な打撃を受けた中小企業の支援を、地域金融機関を中心とする銀行だけに背負わせるのでなく、関連する様々なプレーヤーによる「全員参加」によって銀行を支える考え方や体制整備も重要になっている。

*この記事は、Reutersのコラムを転載したものです。

このトピックに関する最新情報をお見逃しなく

無料アカウントを作成し、パーソナライズされたコンテンツコレクション(最新の出版物や分析が掲載)にアクセスしてください。

ライセンスと転載

世界経済フォーラムの記事は、Creative Commons Attribution-NonCommercial-NoDerivatives 4.0 International Public Licenseに基づき、利用規約に従って転載することができます。

この記事は著者の意見を反映したものであり、世界経済フォーラムの主張によるものではありません。

最新の情報をお届けします:

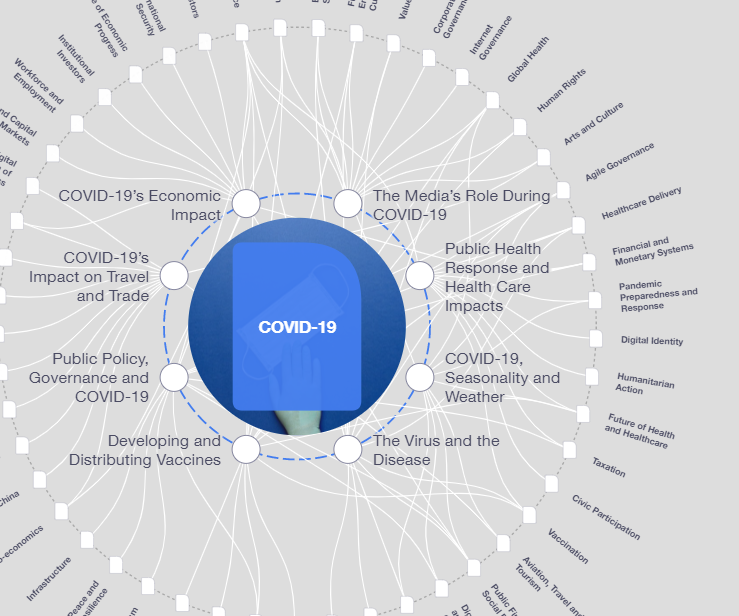

COVID-19

「フォーラム・ストーリー」ニュースレター ウィークリー

世界の課題を読み解くインサイトと分析を、毎週配信。